“破7”引發資本市場(chǎng)共振

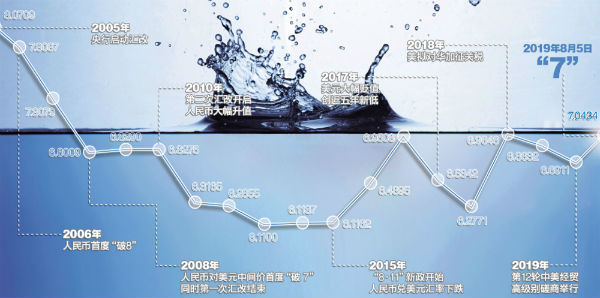

8月5日,離岸、在岸人(rén)民币彙率雙雙“破7”,當日資本市場(chǎng),A股三大(dà)指數(shù)齊跌,且均以當天最低(dī)點收盤,期市震蕩。于居民和(hé)企業而言,人(rén)民币彙率“破7”會(huì)産生(shēng)哪些(xiē)影(yǐng)響、如何避險成為(wèi)關注重點。在分析人(rén)士看來(lái),在未來(lái)全球經濟一體(tǐ)化的背景下,彙率的波動将是常态,對此,企業和(hé)居民可(kě)以利用期貨、期權等金融衍生(shēng)品工具以及合理(lǐ)配置貨币資産組合對沖風險。

期市震蕩

A股三大(dà)股指齊跌

8月5日9時(shí)25分出爐的人(rén)民币對美元中間(jiān)價跌穿6.90關口,報6.9225,較前一交易日下調229點,中間(jiān)價貶至2018年12月3日以來(lái)最低(dī)。與此同時(shí),當日在岸、離岸人(rén)民币雙雙跌“破7”關口。截至記者18時(shí)35分發稿,離岸人(rén)民币最低(dī)報7.10570,在岸人(rén)民币最低(dī)報7.04740。

面對人(rén)民币彙率突“破7”這一心理(lǐ)關口,當日10時(shí)35分,央行(xíng)迅速表态稱,“7”更像水(shuǐ)庫的水(shuǐ)位,豐水(shuǐ)期的時(shí)候高(gāo)一些(xiē),到了枯水(shuǐ)期的時(shí)候又會(huì)降下來(lái),有(yǒu)漲有(yǒu)落,都是正常的。人(rén)民币彙率完全能夠在合理(lǐ)均衡水(shuǐ)平上(shàng)保持基本穩定。

在資本市場(chǎng)方面,8月5日,滬深兩市雙雙低(dī)開(kāi)低(dī)走,A股三大(dà)股指均以當天最低(dī)點收盤。截至收盤,上(shàng)證綜指跌1.62%,報2821.5點;深證成指跌1.66%,報8984.73點;創業闆指跌1.63%,報1531.37點。當日,行(xíng)業闆塊呈現普跌态勢,盤面上(shàng),機場(chǎng)航運、保險、房(fáng)地産開(kāi)發等多(duō)數(shù)闆塊集體(tǐ)飄綠;僅種植業與林業、有(yǒu)色冶煉加工、紡織制(zhì)造等少(shǎo)數(shù)闆塊上(shàng)漲。在概念闆塊中,黃金概念股領漲,截至收盤漲幅3.65%。

在期市上(shàng),收盤國內(nèi)期市漲跌互現,滬金1912、豆二1910封于漲停,滬銀1912漲幅最大(dà)達4.10%;鐵(tiě)礦2001、棉花(huā)1909跌幅居前,分别下跌6%和(hé)4%。

大(dà)成基金認為(wèi),行(xíng)業方面客觀上(shàng)紡織服裝、黃金等闆塊将受益人(rén)民币貶值,金融地産、航空(kōng)造紙等相對受損。“破7”當日,國內(nèi)金價盤中暴漲近4%,創六年來(lái)單日最大(dà)漲幅,金價從5月以來(lái)已經連續上(shàng)漲3個(gè)月。總結曆史金價與黃金消費的關系來(lái)看,金價連續上(shàng)漲将使消費者形成追漲預期,推動黃金消費量價齊升。本輪黃金價格在美聯儲降息周期、中美關系波折等中長期影(yǐng)響推動下,上(shàng)漲持續性強,對黃金消費刺激有(yǒu)望積極顯現。

有(yǒu)利出口

對居民出國消費影(yǐng)響不大(dà)

面對人(rén)民币彙率市場(chǎng)表現與變動風向,會(huì)對居民和(hé)企業産生(shēng)哪些(xiē)影(yǐng)響備受關注。

央行(xíng)有(yǒu)關負責人(rén)表示,對普通(tōng)老百姓而言,過去20多(duō)年,人(rén)民币對美元和(hé)一籃子貨币升的時(shí)候多(duō)、貶的時(shí)候少(shǎo),中國老百姓的主要金融資産在人(rén)民币上(shàng),受到最好的保護,其對外的購買力穩步攀升,這些(xiē)均能從老百姓出國旅遊、境外購物、子女海外上(shàng)學中反映出來(lái)。

中國金融衍生(shēng)品投資研究院院長王紅英對北京商報記者表示,人(rén)民币如果貶值,我國居民在國外旅遊、留學方面會(huì)提高(gāo)出行(xíng)的成本,會(huì)支付更多(duō)的人(rén)民币。

蘇甯金融研究院研究員陶金也對北京商報記者表示,人(rén)民币相對于美元貶值,在短(duǎn)期內(nèi)相對于美國商品和(hé)資産購買力下降,對居民赴美的境外消費是不利的。但(dàn)人(rén)民币相對于其他貨币并不一定是貶值的,例如,從人(rén)民币對英鎊的彙率來(lái)看,人(rén)民币近期就呈現明(míng)顯升值趨勢,因此,居民可(kě)考慮根據人(rén)民币相對于具體(tǐ)貨币的貶值或升值,在不同時(shí)期進行(xíng)合理(lǐ)消費決策。

在中國貿促會(huì)研究院國際貿易研究部主任趙萍看來(lái),人(rén)民币貶值對中國人(rén)出國消費影(yǐng)響不大(dà)。中國人(rén)出國消費已經呈現多(duō)元化特點,人(rén)民币對美元貶值,但(dàn)中國人(rén)還(hái)可(kě)以在更多(duō)非美元貨币市場(chǎng)進行(xíng)消費,無需擔心人(rén)民币貶值影(yǐng)響人(rén)們出國消費的熱情。

此外,從對企業的影(yǐng)響上(shàng)看,分析人(rén)士認為(wèi),對于不同類型企業的影(yǐng)響是不同的。

陶金表示,對于進口企業,人(rén)民币貶值導緻購買力下降,是不利的。但(dàn)對于出口企業,人(rén)民币貶值刺激外國進口需求,提升産品競争力,對于促進銷售和(hé)以人(rén)民币計(jì)價的盈利改善的作(zuò)用是很(hěn)明(míng)顯的。而對于暴露于全球競争的國內(nèi)廠商(如國産汽車(chē)廠商)來(lái)說,貶值也有(yǒu)好處,因為(wèi)貶值意味着進口産品價格提高(gāo),競争力下降。

對沖風險

合理(lǐ)配置貨币資産組合

伴随全球經濟一體(tǐ)化、彙率市場(chǎng)雙向波動加大(dà),居民和(hé)企業避險需求與日俱增。那(nà)麽,在面對彙率波動時(shí),企業和(hé)居民應當如何對沖風險?

從中國企業彙率風險管理(lǐ)避險現狀上(shàng)看,今年5月招商銀行(xíng)和(hé)安永(中國)聯合發布的《2019中國企業彙率風險管理(lǐ)白皮書(shū)》調查數(shù)據顯示,中企避險現狀與避險需求不匹配,彙率風險管理(lǐ)改善空(kōng)間(jiān)巨大(dà)。大(dà)部分中小(xiǎo)企業仍僅通(tōng)過即期交易進行(xíng)資金運作(zuò),但(dàn)即期交易并非避險産品,無法有(yǒu)效控制(zhì)企業彙率成本。此外,在利用金融衍生(shēng)品對沖彙率風險的企業中,有(yǒu)接近七成企業僅對沖不到30%的風險敞口,僅8.6%對沖超過80%的風險敞口。

王紅英表示,企業面對彙率波動想要保證貨币購買力價值不變,可(kě)以利用期貨、期權等各種金融衍生(shēng)品工具進行(xíng)人(rén)民币彙率的對沖。這是穩定企業進出口的一個(gè)非常必要的風險管理(lǐ)措施。陶金進一步指出,面對彙率波動,進出口企業有(yǒu)很(hěn)多(duō)外彙套期、掉期保值以及遠期合約和(hé)外彙期貨、期權等風險規避方法。例如當預期彙率貶值時(shí),可(kě)購入外彙看跌期權,若到期時(shí)彙率确實貶值,執行(xíng)賣出權利,即可(kě)規避風險。

“我們不希望企業過多(duō)暴露在彙率風險中,支持企業購買彙率避險産品規避彙率風險。同時(shí)也要看到,目前人(rén)民币彙率既可(kě)能貶值,也可(kě)能升值,雙向浮動是常态,不僅是企業,即便更為(wèi)專業的金融機構也難以預測彙率的走勢。”央行(xíng)有(yǒu)關負責人(rén)如是說。

對普通(tōng)居民而言,王紅英建議,由于缺乏專業性,可(kě)以在政府允許的範圍內(nèi)把自己手中的人(rén)民币換成一定比例的貨币資産組合,配置一些(xiē)傳統避險的貨币,如日元和(hé)美元。在未來(lái)全球經濟一體(tǐ)化的背景下,彙率的波動是一個(gè)常态,掌握金融衍生(shēng)品的對沖工具,或進行(xíng)貨币資産的科學組合,将成為(wèi)老百姓資産管理(lǐ)中必須掌握的技(jì)能和(hé)知識。

來(lái)源:北京商報記者 孟凡霞 馬嫡